Ricordate i titoli allarmistici dei quotidiani italiani di qualche giorno fa? Le fosche previsioni del Centro studi di Confindustria, degli analisti di Goldman Sachs e del Financial Times riportate con enfasi da Repubblica e dal Corriere della Sera?

Nei report di Goldman Sachs e negli articoli del Financial Times c’erano, in realtà, sfumature che la nostra stampa – impegnata in uno sforzo propagandistico senza precedenti – aveva deliberatamente ignorato: sembrava che l’eventuale sopravvivenza del CNEL avrebbe gettato i mercati nello sconforto, l’euro nel baratro e compromesso il rating del nostro debito pubblico oltre alla sopravvivenza di ben otto banche italiane tra cui MPS, la Popolare di Vicenza e l’ineffabile Banca Etruria. Una settimana dopo la vittoria del No, è giunta l’ora di verificare quelle previsioni. Sorpresa! Dalla mattina del 5 dicembre in poi sono vorticosamente cresciuti sia il MIB30 (l’indice della borsa italiana), che il CAC40 della borsa francese, l’FTSE100 londinese, il DAX30 di Francoforte e anche l’indice aggregato continentale EU STOXX 50. Fino a quando la BCE non ha pubblicamente escluso di concedere proroghe per la ricapitalizzazione di MPS, il traino della borsa italiana sono state proprio le banche.

I nostri media tendono spesso a drammatizzare le notizie e le opinioni, a maggior ragione quando provengono dall’estero. Ma non è un vizio solo italiano: gli stessi appelli e gli stessi moniti hanno occupato le pagine della stampa britannica in occasione del referendum sulla permanenza nell’UE e di quella statunitense prima delle elezioni presidenziali.

Si direbbe quasi che le previsioni finanziarie apocalittiche abbiano assunto, nel 2016, dignità di filone letterario. Non è però detto che questa fortuna sia eterna: come nella favola di Esopo, a forza di gridare “Al lupo! Al lupo!” anche il più serio dei pastorelli finisce per essere ignorato dai propri compaesani, stanchi di essere svegliati invano nel cuore della notte.

Né la Brexit, né l’elezione di Trump, né la sconfitta del governo italiano che si era totalmente speso per il Sì al referendum costituzionale, hanno infatti causato i tracolli finanziari paventati dalla stampa: nessun risparmiatore è sinora finito sul lastrico per colpa di un voto popolare. Gli indici di borsa e i differenziali tra monete e titoli di Stato hanno seguito il proprio corso, a dimostrazione del fatto che la maggioranza degli investitori bada ai “fondamentali” più che alle variazioni di breve periodo. Certo, succede che le decisioni politiche influenzino l’andamento delle borse, generando volatilità.

Tuttavia, nel sistema capitalistico, le guerre, le epidemie e le politiche industriali di lungo periodo orientano i mercati: non i referendum.

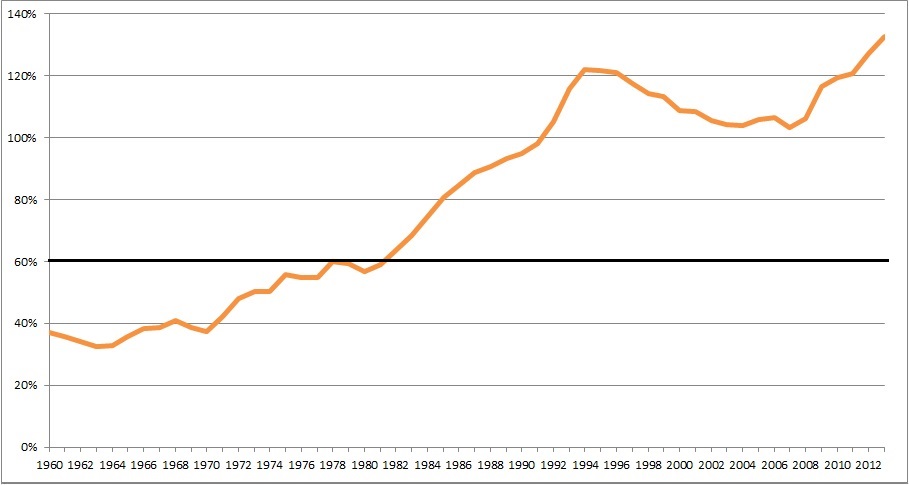

Prendiamo l’esempio italiano: negli ultimi anni – e in particolare negli ultimi mesi – il governo ha speso più di quanto non abbia incassato, coprendo la differenza tra uscite ed entrate con l’emissione di debito pubblico. La scelta, sulla carta, non è peregrina: quanti di noi hanno fatto un mutuo per comprare casa?

L’Italia ha però un debito pubblico colossale e questo nuovo deficit è servito solo a finanziare inutili regalie elettorali, peggiorando i conti pubblici senza rilanciare la crescita economica. Quanto alle banche, il nostro sistema è malato per colpa degli istituti di credito che hanno riempito per anni il portafoglio dei propri clienti con titoli “impropri” e non trovano oggi, né sul mercato interno né su quello estero, investitori disposti ad accollarsi gli oneri della loro ricapitalizzazione.

L’Italia ha però un debito pubblico colossale e questo nuovo deficit è servito solo a finanziare inutili regalie elettorali, peggiorando i conti pubblici senza rilanciare la crescita economica. Quanto alle banche, il nostro sistema è malato per colpa degli istituti di credito che hanno riempito per anni il portafoglio dei propri clienti con titoli “impropri” e non trovano oggi, né sul mercato interno né su quello estero, investitori disposti ad accollarsi gli oneri della loro ricapitalizzazione.

Toccherà ancora una volta ai cittadini italiani ed europei pagare il conto: o in qualità di contribuenti, mediante il Fondo salva-Stati, o come creditori di banche incapaci di saldare i propri debiti.

Cosa determina, quindi, il rating dei nostri titoli di Stato e le scelte dei mercati che comprano o vendono obbligazioni bancarie e BTP?

La credibilità dei debitori, che non dipende dal numero dei senatori o dalla rapidità con cui il parlamento approva le leggi, ma da come vengono impiegati i soldi presi in prestito.

Tra pochi mesi, quando sarà concluso il programma di Quantitative Easing predisposto dalla BCE di Mario Draghi, solo i Paesi che avranno approfittato della pace sui mercati per ristrutturare la propria economia saranno al riparo dalla speculazione.

L’Italia può permettersi i referendum e le crisi di governo: deve però smettere di fare deficit di cattiva qualità o il costo dei suoi debiti giungerà presto a livelli insostenibili.

Emanuele Dolce (ANPI Parigi) si occupa di finanza internazionale ed è Amministratore Delegato di (Ri)Pubblica, una piattaforma internazionale di crowdfunding

Pubblicato lunedì 19 Dicembre 2016

Stampato il 31/03/2025 da Patria indipendente alla url https://www.patriaindipendente.it/servizi/qui-ue-nessuna-cavalletta-in-vista/